根据2019年5月OECD官网的更新:

目前确定从中国香港交换CRS信息去往的司法管辖区相较于4月新增了奥地利、沙特、斯洛伐克,目前确定交换信息到中国香港的的司法管辖区相较于4月新增了奥地利、巴哈马、开曼群岛、沙特、斯洛伐克。中国大陆CRS双向交换信息相较于4月没有变化。

图为CRS信息2019年5月有效交换关系,来源OECD官网

截至2019年5月,已有将近4000个双边交换关系被激活,涉及100多个致力于CRS信息交换的司法管辖区。

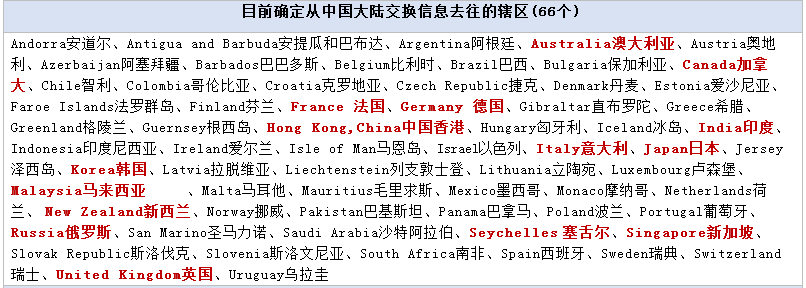

目前确定——

1、从中国大陆交换信息去往的辖区66个

2、交换信息到中国大陆的辖区93个

3、从中国香港交换信息去往的辖区58个

4、交换信息到中国香港的辖区66个

目前加入CRS的150多个国家和地区中,已有93个与中国CRS“配对”成功,几乎涵括中国高净值人群心中所有“避税天堂”。

随着各个司法管辖区为2019年的交换做准备,预计未来几个月还会有更多的交换关系将进一步被激活。

从政府角度而言,OECD一系列的国际反避税行动,包括CRS,BEPS(税基侵蚀和利润转移)等,揭开了离岸逃避税收的各种资金和账户的面纱,各国政府可以从此获利和受益。

CRS尤其为加强税收征管、稳固税收合规、加大对国际反避税的打击力度、加强税收主管当局的税收话语权都有不可磨灭的贡献。

而从个人而言,一旦启动信息交换,将覆盖所有实体,包括离岸公司、离岸信托等,同时涵盖所有海外金融账户信息,包括存款账户、托管账户、证券公司的股票、信托架构下的信托受益权或投资公司的股权、年金合约等,都要被穿透。也就是说,高净值人群的海外金融资产将完全曝光。

加上中国新个税法的“反避税条款”,可谓是“内外夹击”。在经济全球化、个人财富全球化的大趋势下,全球资产配置和税务规划已成为必然趋势。

高净值人群需要充分考虑全球征税对财富、家庭带来的影响,尽早做出相应的身份规划方案。接下来就为大家揭秘一下,为什么要跨境理财、提前做好身份规划。

涉税身份转换,享受低税和免税

圣基茨是目前为数不多的非全球征税国家之一,对本国公民的海外收益实行“0”税收政策。该国护照之所以能风行全球35年之久也多源于此。

深谙避税之道的美国人,在很早之前便懂得利用全家人不同国籍和税籍身份来报税,从而用于合理合法节税,甚至是海外创富,就连金融大鳄巴菲特都非常推崇这样的方式。

离岸财富通全球,无外汇管制

加勒比海很多地区没有外汇管制,外汇出入自由,这使得很多中国企业在海外资本市场募集的外汇先放在离岸公司,根据中国内地企业实际经营的需要,逐次将资金汇往国内。

加勒比自由贸易区通过外商直接投资优惠政策,建立“自由贸易区”,申请人注册公司、搭建国际公司构架、进行全球资产配置,实现财富的保值和增值。

法律环境宽松、保密性好

以位于加勒比海上的开曼群岛为例,它是一个部分自治的英国殖民地,根据开曼群岛的公司法,税务豁免公司可以得到政府20年不征税的保证,可以发行无面值的股票,还可以不必每年召开一次股东大会,甚至股东的名字也可以保密。

宽松的法律环境以及对公司业务的高度保密,使上市公司自身的安全得到了充分的保障,极大减少了各种风险因素。

如果上市公司在未来的经营期间出现与投资者的法律纠纷,裁决过程所适用的开曼法律往往可以使上市公司占据有利的位置。

在资产全球配置的趋势下,海外身份规划——拥有一个低税或免税国家的国籍已成为主流。

越来越多的企业家和高净值人士倾向于在低税或免税国家注册并进行金融活动。他们不仅要考虑如何分散投资风险,还要考虑财富传承。

更多移民详情,请咨询美欧美加移民专家400-688-2988